برخی معتقدند انتشار این نوع اوراق اولین گام به سوی سیاست انبساطی پولی است زیرا دولت مجبور خواهد شد اضافه برداشت را از محل پایه پولی جبران کند.

وراق مالی اسلامی دولت منتشر شد، برخی از تحلیلگران اقتصادی معتقدند انتشار این اوراق اولین نشانه تغییر سیاست اقتصادی دولت از انقباضی به انبساطی است.

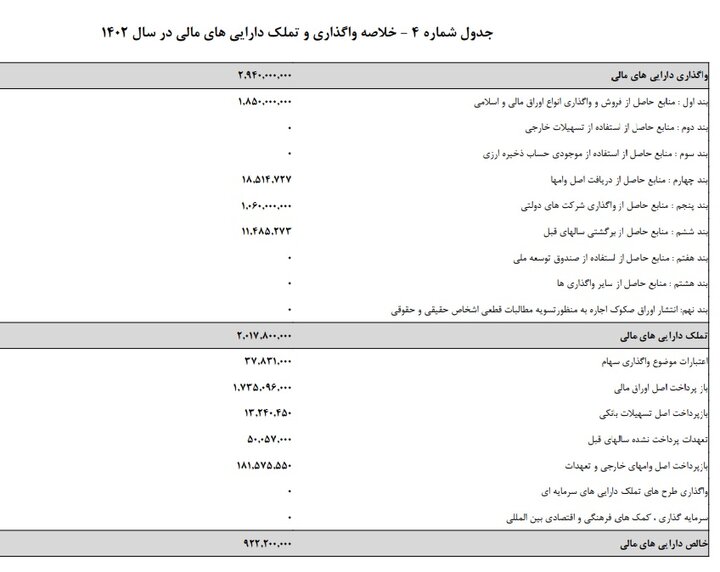

دولت بعد از ۵ ماه آگهی فروش ۳۵ هزار میلیارد تومانی اوراق مالی اسلامی را منتشر کرد، طبق بودجه ۱۴۰۲ امسال باید ۱۸۵ هزار میلیارد تومان دولت اوراق بفروشد که ۱۷۳ هزار میلیارد تومان آن سررسید اوراق قبلی است.

عملاً دولت میتواند تنها ۱۲ هزار میلیارد تومان اوراق جدید بفروشد و بنابر نیاز دولت احتمالاً بیش از این فروخته خواهد شد، اضافه برداشت بیش از این باعث برداشت از پایه پولی شده و در نتیجه دولت دیگر نمیتواند سیاست انقباضی سختگیرانه خود را که از اواسط سال ۱۴۰۱ تا به امروز ادامه داشته را دوباره ادامه دهد.

جزئیات فروش اوراق مالی اسلامی

طبق اعلام بانک مرکزی، «وزارت امور اقتصادی و دارایی الزامی به پذیرش کلیه پیشنهادات دریافتی یا فروش کلیه اوراق عرضهشده در حراج را ندارد. بانک مرکزی سفارشات دریافتشده از بانکها و مؤسسات اعتباری غیربانکی را به منظور تصمیمگیری به آن وزارت ارسال و وزارت مزبور نسبت به تعیین سفارشهای برنده اقدام میکند. در نهایت، عرضه اوراق به تمامی برندگان انجام میشود. کارگزاری این بانک ضمن تامینزیرساخت معاملات، تعهدی نسبت به حجم و قیمت اوراق مالی اسلامی دولتی فروشرفته نداشته و اوراق مزبور را در بازار اولیه به منظور تأمین مالی دولت خریداری نخواهد کرد. بانک مرکزی بر اساس بند «ع» تبصره (۵) قانون بودجه سال ۱۴۰۲ مجاز به خرید و فروش اوراق مالی اسلامی دولت در بازار ثانویه اوراق است.»

اولین گام برای آغاز سیاست انبساطی پولی؟

برخی از تحلیلگران معتقدند دولت با این اقدام عملاً سیاست انبساطی پولی را استارت زد، دولت از نیمه سال گذشته تا به امروز به صورت سختگیرانه ای سیاست انقباضی پولی را پیگیری کرده بود، برخورد با صرافیهای غیرمجاز، محدود کردن تسهیلات و وام بانکی، افزایش نرخ بهره بانکی، افزایش نرخ بهره بین بانکی، سختگیری در ترازنامه مالی شرکتهای دولتی از نشانههای این سیاست انقباضی پولی بود.

تفاوت سیاست انقباضی پولی و انبساطی

سیاست انقباضی، محدود کردن پول در چرخش شبکه بانکی بوده و باعث شده بازارها با کمبود پول دچار رکود سنگین شوند، رکود سخت در بازار سرمایه، بازار مسکن، بازار خودرو، بازار سکه و طلا از نتایج سیاست انقباضی پولی است، دولتها با کاستن نرخ بهره، افزایش عرضه اوراق به میزان بیشتر از پیش بینی لایحه بودجه و تأمین آن از پایه پولی عملاً وارد سیاست انبساطی پولی شده و نتیجه این سیاست افزایش پول در بازارها و رشد در بازارها است، البته سیاستهای مالیاتی میتواند جلوی رشد در بازارهای سفته بازانه را گرفته و رشد تنها در بازارهای مولد (بازار سرمایه) اتفاق بیفتد.