علی قاسمی : طی روزهای اخیر، خبرهای چندان خوبی از رینگ صنعتی بورسکالا مخابره نمیشود. آمارها حاکی از آن است که طی روز گذشته نزدیک به ۲۰۰هزار تن شمش فولاد در بورسکالا عرضه شده که این میزان از عرضه شمش فولاد طی هفتماه گذشته بیسابقه بوده است. یکی از عواملی که سبب این عرضه حجیم شده، رکورد سودآوری صنعت فولاد، افت قیمت آهناسفنجی و افزایش قیمت شمش فولاد بوده است.

از آنجا که تمام محصولات زنجیره فولاد کشور از قیمت شمش فولاد تاثیر پذیرفته و نوسان میکنند، بنابراین کاهش قیمت تمام محصولات زنجیره فولاد و میلگرد طی هفته آینده چندان دور از انتظار نیست. اینکه کاهش قیمت محصولات مذکور تا کجا ادامهدار باشد، به میزان زیادی به افزایش تقاضا پس از ماه مبارک رمضان و بهبود صنایع پاییندست بستگی دارد. از این رو در این گزارش به بررسی شرکتهای فولادی پرداخته و تاثیر افزایش نرخ دلار بر سودآوری این صنایع، در نظر گرفته شده است. با وجود خبر منفی منتشرشده، انتظار میرود، صادرات محصولات فولادی بهبود یابد و با توجه به افزایش قیمت ارز، رشد سودآوری این صنعت نیز بالاتر خواهد بود. با در نظر گرفتن نرخ 40هزار تومان برای دلار که معقول نیز به نظر میرسد، عمده شرکتهای فولادی با نسبت قیمت به سود آیندهنگر پایینتر از 6 مواجه خواهند شد که نشان از ارزندگی این صنعت است.

فولادیها در مسیر توسعه

صنعت فولاد یکی از صنایعی است که طی روزهای اخیر مورد توجه سهامداران قرار گرفته است. این صنعت جزو اولین گروههای بورسی بود که به تقابل با ارز 28هزار و 500تومانی پرداخت و پیشزمینهای برای راهاندازی سامانه مبادله ارزی فراهم کرد. فولادیها از جمله صنایعی هستند که در مسیر توسعه قدم برداشته و یکی از گزینههای جذاب برای سرمایهگذاری به شمار آمده و همواره بخشی از پرتفوی معاملهگران را تشکیل میدهند. این صنعت طی سالیان اخیر با ریسکهای فراوانی از قبیل قیمتگذاری محصولات و دخالتهای دولتی دستوپنجه نرم کرده است. اما با عرضه محصولات فولادی در بورسکالا تا حدودی، شفافیت به بازار فولاد بازگشت. هرچند برخی از کارشناسان، بر این عقیده هستند که اعمال ضریب برای محصولات زنجیره فولادی در بورسکالا نیز به نوعی دخالت در قیمتگذاری است.

نگاهی به متغیرهای فولادی

سه متغیر اصلی که در این صنعت نقش تعیینکنندهای ایفا میکنند، دلار، نرخ جهانی محصولات فولادی و نرخ گاز سوخت هستند. با توجه به اینکه در سالهای 1400 و سال 1401 صنایع عمدتا با ثبات ارزی روبهرو بودهاند، موفق به ثبت رکوردهای درآمدی بالایی نشده و با رشد درآمد ریالی قابلتوجهی همراه نشدند. همچنین از آنجا که این صنعت جزو صنایع بزرگ بازار به شمار میآید، هرگونه عملکرد مالی ضعیف این صنعت، میتواند بازار سرمایه را با نوساناتی همراه کند.

علاوه بر دلار، نرخهای جهانی زنجیره فولاد نیز بر این صنعت اثر قابلتوجهی داشته و طی دوسال اخیر قیمتهای جهانی با افت قابلتوجهی همراه شدند. از آنجا که مقصد صادراتی صنعت فولاد کشور، شرق آسیا و بهخصوص چین است، هرگونه افزایش امید به بهبود در اقتصاد اژدهای زرد میتواند شرایط فولادیها را بهبود بخشد. پس از بازگشاییها در چین و پایان سیاست کووید صفر، میتوان امید داشت که قیمتهای جهانی کمی متعادل شده و در صورت کمشدن ریسک افزایش نرخ بهره در اقتصادهای بزرگ، پتانسیل آن وجود دارد تا دوباره قیمت داراییهای پایه، قلههای جدیدی را فتح کنند.

نرخ گاز سوخت نیز میتواند یکی از ریسکهای مهم این صنعت به شمار آید که هر ساله با تصویب بودجه دولت، حواشی جدیدی برای فولادیها ایجاد میکند. نرخ حاملهای انرژی از آن جهت قابلتوجه است که عمده شرکتهای فولادی به روش احیای مستقیم در واحدهای فولادی اقدام به تولید آهن اسفنجی میکنند. این روش تولید، بسیار انرژیبر بوده و فقط در کشورهایی که گاز ارزانتری در اختیار صنایع میگذارند، کاربرد دارد. سال گذشته دولت، در لایحه بودجه سال 1402 پیشنهاد نرخ بالایی را برای صنایع ارائه کرد که در نهایت التهابات زیادی را متوجه بورس تهران کرد و نااطمینانیها را افزایش داد. اما در نهایت تعیین نرخ انرژی به دولت واگذار شد و کارشناسان انتظار دارند، دولت در تعیین نرخ حاملهای انرژی، تجدیدنظر کرده و قیمتهای مناسبی را ارائه دهد. هرچند با وجود افزایش نرخ دلار موثر بر شرکتها، تاثیر منفی نرخ حاملهای انرژی بر سودآوری شرکتها تا حدودی پوشش داده شد.

عملکرد فولادی در سالی که گذشت

عمده شرکتهای فولادی طی سال گذشته با رشد میزان فروش همراه شدند، به طوری که میزان فروش فولاد ارفع با 31درصد رشد همراه شده است. علاوه بر این، میزان فروش «فجهان» 18درصد افزایش یافته است. در این میان، فولاد سبزوار با افت 21درصدی میزان فروش محصولات همراه شده است. علاوه بر این، فولاد ارفع در صدر رشد درآمد ریالی قرار داشته و فروش آن، 41درصد افزایش یافته است.عمده دلیل این افزایش، رشد مقدار فروش بوده؛ چرا که نرخ محصولات این شرکت به طور متوسط، 8درصد افزایش یافته است. علاوه بر این، نگاهی به رشد نرخ متوسط فروش محصولات شرکتهای فولادی نیز نشان میدهد که طی 12ماه اخیر، رشد نرخ فروش محصولات فولادی نتوانسته است از مرز 35درصد عبور کند. دلیل این امر، عمدتا ثبات نسبی نرخ دلار و افت قابلتوجه قیمتهای جهانی بوده است.

فولادیها در اسفند

شرکتهای فولادی طی سال گذشته، اوضاع بسیار خوبی را تجربه نکردند و عمده شرکتهای این صنعت با افت حاشیه سود همراه شدند. با این حال در اسفندماه، همزمان با رقابت بالا در بورسکالا و افزایش نرخ فروش ناشی از افزایش نرخ دلار موثر بر شرکتها، فولادیها اسفندماه خوبی را تجربه کردند، به طوری که عمده شرکتهای بزرگ، در اسفند با رشد بیش از 40درصدی نسبت به میانگین سال قبل به لحاظ درآمد عملیاتی مواجه شدند. مجتمع جهان فولاد سیرجان، رشدی نزدیک به 100درصد، فولاد خوزستان، فولاد ارفع، فولاد کاوه و فولادمبارکه با رشد بیش از 40درصد نسبت به میانگین سال قبل همراه شدند.

نگاهی به حاشیه سود فولادیها

نگاهی به حاشیه سود 12ماهه تابستان و پاییز فولادیها نشان میدهد که طی دو فصل مذکور، عمده شرکتهای این صنعت، با افت حاشیه سود ناخالص همراه بودهاند که دلیل اصلی آن افت قیمتهای فروش، همزمان با افزایش تورم و بهای تمامشده محصولات بوده است.

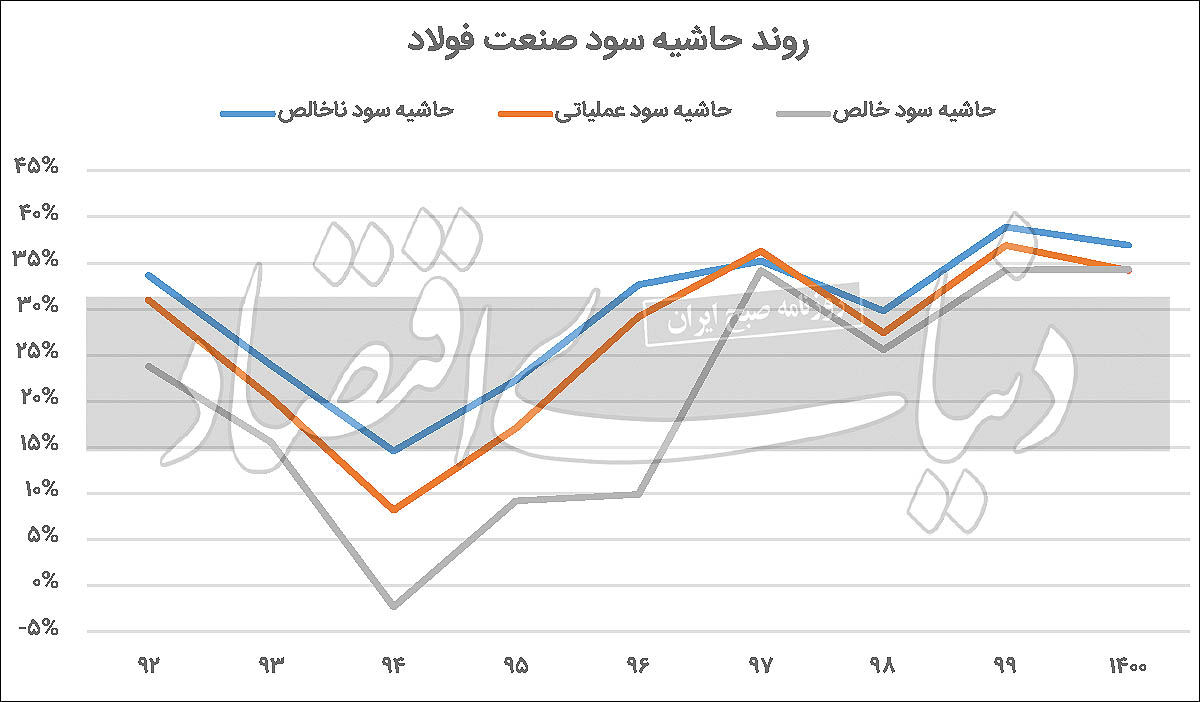

اما روند حاشیه سود فولادیها طی 10سال اخیر، روی دیگر متغیر سودآوری این صنعت را نشان میدهد. بهرغم اینکه حاشیه سود این صنعت اوایل دهه 90 شمسی رو به کاهش بوده، از سال 94 روند صعودی حاشیه سود شروع شده و تاکنون ادامهدار بوده است. افت حاشیه سود در سالهای 92 تا 94، به دلیل تحریمهای شدید آن دوره و حاکم شدن فضای رکود بر بازار سرمایه بوده است. پس از رفع تحریمها از سال 94 و همچنین بهبود تقاضا در داخل با توجه به افزایش درآمدهای دولت، حاشیه سود فولادی رو به بهبود بوده و تا زمان خروج آمریکا از برجام به روند صعودی خود ادامه داده است. پس از سال 97 و رونق چشمگیر بازارهای جهانی دوباره صنعت فولاد، شاهد رونق بسیار خوبی بود؛ به طوری که روند حاشیه سود صنعت فولاد در سال 99 به اوج خود رسید. اکنون نیز با در نظر گرفتن افزایش نرخ دلار و بهبود صادرات محصولات زنجیره فولاد کشور امید است تا دوباره صنعت فولاد به روزهای پررونق خود بازگردد.

ارزشگذاری نسبی صنعت فولاد

با توجه به اینکه دلار مهمترین متغیر محرک در صنعت فولاد است، بررسیها از آینده سودآوری صنعت فولاد در سال 1402 نشان میدهد که در صورت تثبیت نرخ دلار موثر شرکتها بر سطح 35هزار تومان ضریب قیمت به سود آیندهنگر شرکتهای فولادی اغلب بسیار بالاتر از محدوده نرمال شده و با قیمتهای فعلی، ارزندگی فولادسازهای بورسی تحتتاثیر قرار میگیرد. در صورتی که دلار موثر، به سطح 40هزار تومان افزایش یابد، وضعیت ارزندگی نمادهای فولادی مثبت بوده و پتناسیل بالاتری برای رشد خواهند داشت. همچنین در صورتی که مفروضات سهامداران برای نرخ دلار به 45هزار تومان افزایش یابد، میتوان گفت ارزندگی این صنعت، بسیار بالا بوده و پتانسیل برای رشد افزایش خواهد یافت.

در صورتی که بهطور متوسط، بدون در نظر گرفتن سناریوی بدبینانه و بسیار خوشبینانه، نرخ دلار موثر، 40هزار تومان مفروض قرار گیرد، پایینترین ضریب قیمت به سود آیندهنگر مربوط به نماد «فولاد» بوده که زیر محدوده 4واحد است. پس از آن عمده فولادیها، ضریب قیمت به سود پایینتر از 6 خواهند داشت. با توجه به اینکه براساس سطح ریسک و نرخ رشد شرکتها میتوان به آنهاP/ E بالایی را نسبت داد، صنعت فولاد با رشد سودآوری بالای 60درصد در سال آینده میتواند بازدهی مناسبی را نصیب سهامداران خود کند.